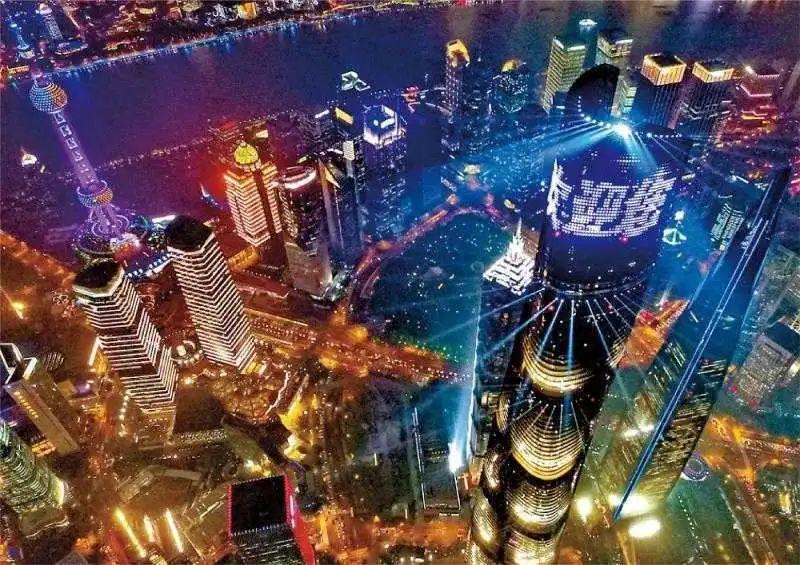

上海旅游节开幕,旅游相关税收政策你了解多少?

好的

上海

海洋

9 月 12 日

上海旅游节来了!

一切为您

今天是上海旅游节开幕日,相信不少小伙伴们都有了自己的出行计划,那么,旅游相关的税收政策你又了解多少呢?快来和深水小微一起学习吧!

增值税

旅游服务:根据《财政部 国家税务总局关于全面开展营业税改征增值税试点的通知》(财税〔2016〕36号)规定,旅游服务是指根据旅游者的要求,组织、安排交通、游览、住宿、餐饮、购物、娱乐、商务等服务的经营活动。

1. 税目

销售服务—生活服务—旅游娱乐服务—旅游服务

2. 税收优惠

差别税制

试点纳税人提供旅游服务,可以选择将取得的总价款和附加费用,减去向旅游服务购买者收取并支付给其他单位或个人的住宿费、餐费、交通费、签证费、门票费,以及支付给其他组团旅游企业的旅费,作为销售收入。

选择上述方法计算销售额的试点纳税人向旅游服务购买者收取和支付的上述费用,不得开具增值税专用发票,但可以开具普通发票。

依据:《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号),附件2第一条第(三)项第8点

15%额外扣除政策

自2019年10月1日至2021年12月31日,对生活服务业纳税人,允许按当期准予抵扣的进项税额加计15%抵扣应纳税额。

依据:《关于明确生活性服务业增值税加计扣除政策的公告》(财政部、国家税务总局公告2019年第87号)

增值税豁免政策

1.根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)有关规定,纳税人提供的下列服务免征增值税:

(1)纳税人向境外提供的文化体育服务、教育医疗服务、旅游服务。

(2)纪念馆、博物馆、文化馆、文物保护单位、美术馆、展览馆、书画院、图书馆在其场所内提供文化体育服务取得的首笔门票收入免征增值税。

(3)寺庙、宫殿、清真寺、教堂等举办文化、宗教活动的门票收入。

2.根据《财政部 国家税务总局关于支持防控新型冠状病毒感染的肺炎疫情税收政策的公告》(财政部 国家税务总局公告2020年第8号)和《财政部 国家税务总局关于支持疫情防控和保供税费政策实施期的公告》(财政部 国家税务总局公告2020年第28号)规定,自2020年1月1日起至2020年12月31日,纳税人提供生活服务取得的收入,免征增值税。

生活服务具体范围按照《关于销售服务、无形资产、不动产有关问题的通知》(财税〔2016〕36号)执行。

3. 热门问答

1、纳税人提供旅游服务,运输发票原件已交付旅游服务购买者,但无法取回,什么可以作为差额扣除的凭证?

答:根据《国家税务总局关于向境外提供建筑服务有关问题的公告》(国家税务总局公告2016年第69号)规定,“纳税人提供旅游服务,将火车票、飞机票等交通费用发票原件交付旅游服务购买者,但无法取回的,应当以交通费用发票复印件作为抵扣差额的凭证”。

2、在旅游景点乘坐缆车或游船如何纳税?

答:根据《财政部 国家税务总局关于明确金融、房地产开发、教育和辅助服务增值税政策的通知》(财税[2016]140号)规定:“纳税人经营旅游景区索道、班车、电动车、游船等取得的收入,按照‘文化体育服务’缴纳增值税。”

公司所得税

优惠政策

根据《财政部 国家税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 国家税务总局公告2020年第8号)规定,“对受疫情影响较大的困难行业企业,2020年度发生的亏损最高结转年限由5年延长至8年”。

困难行业企业包括交通运输、餐饮、住宿、旅游(指旅行社及相关服务、景区管理)四大类,具体判定标准按照现行《国民经济行业分类》执行,困难行业企业2020年主营业务收入需占总收入(不含不征税收入和投资收益)50%以上。

注:根据《国家税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收征管事项的公告》(国家税务总局公告2020年第4号)规定,“受疫情影响较大的困难行业企业,按照8号公告第四条规定适用延长亏损结转年限政策,并在办理2020年度企业所得税汇算清缴时,通过电子税务局报送《延长亏损结转年限政策适用情况说明表》”。

个人所得税

热门问答

问:员工从公司获得的免费旅游等绩效奖励,如何计算缴纳个人所得税?

答:根据《财政部 国家税务总局关于企业奖励营销人员免费旅游个人所得税政策的通知》(财税[2004]11号)规定,在商品营销活动中,企业、单位为营销业绩突出的人员组织培训班、研讨会、工作检查等名义的旅游活动,以免除旅费、旅游费用的方式奖励个人营销业绩(包括实物、有价证券等),所发生的费用应全额计入营销人员应税收入,依法征收个人所得税,并由提供上述费用的企业、单位代扣代缴。其中,企业员工享受的此类奖励,应与当期工资薪金合并计算,在“工资薪金所得”项目下缴纳个人所得税; 其他人员享受的上述奖励,应当视为当期劳动收入,按照“劳动报酬收入”项目征收个人所得。